Portais oferecem qualificações sem custo e com certificados para melhorar seus conhecimentos sobre empreendedorismo

Quando se pensa em empreendedorismo muitos detalhes devem ser considerados, incluindo qual será o ramo do negócio, o produto que será oferecido, os custos para começar, o meio de divulgação etc.

Entretanto, existe algo que muitas pessoas esquecem antes de começar a empreender: a qualificação correta que, muitas vezes, evita erros iniciais e a longo prazo, ajudando a garantir não só a saúde financeira, mas também o sucesso da empresa.

Assim sendo, este artigo traz alguns sites que oferecem gratuitamente cursos voltados ao empreendedorismo, alguns deles, com certificado de conclusão! Confira abaixo e boa leitura!

Porque fazer um curso on-line?

Até alguns anos atrás, muitas pessoas desconfiavam se cursos em formato EAD (sigla para Ensino à Distância) eram realmente confiáveis. Isso porque, quando são pagos, possuem preço menor comparados com a modalidade presencial.

Contudo, com a pandemia da Covid-19 e a necessidade do isolamento social, o ensino à distância mostrou ser uma forma essencial de transmitir aprendizado de um jeito eficiente e rápido.

As principais vantagens do EAD são:

- Horários mais flexíveis, podendo fazer as aulas a qualquer dia e no tempo mais conveniente;

- Rapidez na inscrição;

- Custo menor, pois não é necessária infraestrutura física para que as aulas aconteçam;

- Comodidade, já que o curso pode ser feito de qualquer dispositivo com acesso à internet, inclusive celular;

- Plataforma para resolução de dúvidas;

- Diploma reconhecido pelo Ministério da Educação (MEC), sendo equivalente a certificação da versão presencial;

Explicado como funciona um curso à distância, confira algumas instituições que oferecem qualificações on-line gratuitas!

Serviço Brasileiro de Apoio às Micro e Pequenas Empresas (Sebrae)

Fundada em 1972, o Sebrae é a principal entidade privada brasileira responsável por desenvolver micro e pequenas empresas, através de:

- Parcerias com o setor público e privado;

- Feiras de negócios;

- Acesso à inovação e outras ações.

Reforçando seu propósito, o Sebrae possui uma plataforma com cursos on-line divididos em segmentos como finanças, planejamento, empreendedorismo etc.

Alguns destes cursos podem ser feitos diretamente pelos aplicativos WhatsApp e Telegram, sendo uma opção para quem não possui computador. Todas as formações contam com certificado digital, emitido logo após a conclusão ou em até uma hora, no caso de cursos por Telegram ou WhatsApp. Confira as opções disponíveis no site do Sebrae clicando neste link.

Serviço Nacional de Aprendizagem Industrial (Senai)

Quando o assunto é apoiar a indústria brasileira, a instituição mais lembrada é o SENAI. Ela possui o maior complexo educacional profissional de toda a América Latina e está entre os cinco maiores do mundo.

No caso da qualificação on-line, há o portal “Mundo SENAI” que disponibiliza formações gratuitas na seção “Iniciação profissional”, como: “Empreendedorismo”, “Finanças pessoais”, “Tecnologia da Informação e Comunicação” e outras opções.

O SENAI também garante certificado de conclusão, enviado por e-mail em até 10 dias, após realizar uma avaliação final.

Clique aqui e saiba mais sobre o que é oferecido pelo SENAI.

Udemy

Esta é uma das maiores plataformas de educação on-line, com 183 mil cursos e 44 milhões de alunos. As qualificações voltadas para quem quer empreender são gratuitas e todas em português, porém não contam com certificado no final.

Faça sua inscrição em um dos cursos gratuitos clicando aqui.

Endeavor

Construir uma cultura empreendedora no Brasil, apoiando e multiplicando o poder de transformação de empreendedores que são grandes exemplos para o país. Essa é a missão da Endeavor, organização sem fins lucrativos que atua em território nacional há mais de 20 anos e que já apoiou e acelerou mais de 2.000 empresas por meio de sua rede de empreendedores.

Sendo assim, a Endeavor disponibiliza 18 cursos on-line para que empreendedores de todo o país, não apenas tenham uma excelente capacitação, mas errem menos na gestão de suas empresas.

As opções de cursos incluem “Como aumentar e gerenciar suas vendas”, “Finanças Básicas para Empreendedores”, “Perfil empreendedor: como identificar oportunidades com a sua cara” etc. Todos eles trazem conteúdos práticos e exemplos de empresas reais, como Spoleto, Acesso, Natura e outras.

Contudo, por serem voltadas para conhecimento pessoal, as qualificações desta instituição não possuem certificado de conclusão.

Clique aqui para acessar os cursos oferecidos pela Endeavor.

Programa Avançar + (Santander)

Criado, no ano de 2015, pela filial brasileira do Santander, o maior banco da Espanha, o Programa Avançar + já ajudou o empreendedor por meio da facilitação de parcerias, contratação de estagiários e outras iniciativas.

A plataforma deste programa conta com qualificações gratuitas (com certificado) e outros conteúdos relevantes, como livros virtuais (e-books), podcasts, vídeos e eventos como workshops.

Confira os materiais do Programa Avançar + clicando neste link.

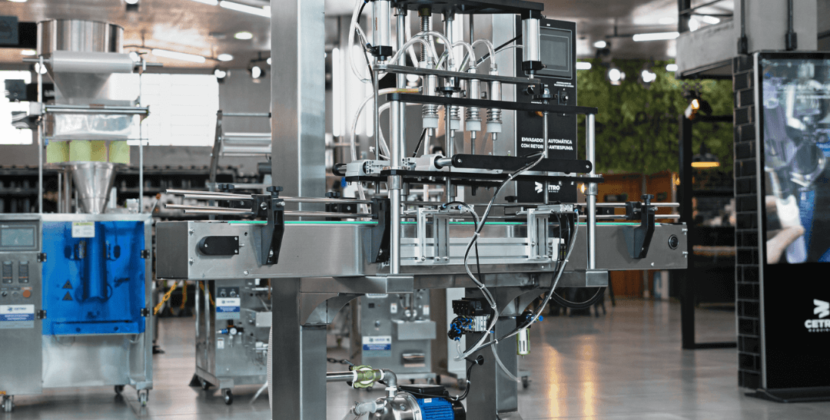

Qualifique sua produção com a Cetro e aumente sua lucratividade!

Como pode-se ver aqui, fazer um curso voltado para o seu negócio, seja ele qual for, traz benefícios para a sua gestão, impactos positivos e menor chance de errar em área específicas. Além dos cursos, existe mais uma forma de trazer qualificação para sua empresa e destacá-la no mercado.

Para isto, conte com as soluções da Cetro para inovar e maximizar sua produção! Nossa ampla linha de produtos atende negócios de todos os tamanhos, desde aqueles que estão começando a empreender até grandes indústrias.

Acesse este link e veja as opções que a Cetro tem para transformar sua produção!

Não esqueça de acompanhar o blog da Cetro! Aqui, você sempre encontra conteúdos, dicas e tutoriais para seu negócio ir mais longe!